[box]Το παρακάτω κείμενο δημοσιεύτηκε στο Underwriter.gr στις 20 Ιουνίου 2019, ωστόσο το περιεχόμενό του είναι απόλυτα σχετικό με τα όσα διαδραματίζονται γύρω μας τις τελευταίες μέρες – για αυτό και η αναδημοσίευση.

Εκτός από μια πλήρη κοινωνική και οικονομική καταγραφή των μεγάλων φυσικών καταστροφών που συντάραξαν τη νεώτερη Ελλάδα, ο Ιωάννης Βοτσαρίδης παρουσιάζει και αξιολογεί συνοπτικά μια μια τις δράσεις αντιμετώπισης που έχουν ως βάση την ασφάλιση και έχουν συζητηθεί ή εφαρμοστεί στην Ευρώπη. Αξίζει την προσοχή σας: [/box]

Οι φυσικές καταστροφές δεν είναι κάτι το ασυνήθιστο για την Ελλάδα, μια χώρα η οποία έχει υποφέρει πολλάκις από σεισμούς, πυρκαγιές, πλημμύρες, ακόμα και από έκρηξη ηφαιστείου (αν πάμε μερικές χιλιάδες χρόνια πίσω). Κι όμως, κάθε φορά που συμβαίνει μία τέτοια καταστροφή, μοιάζει σαν να μην έχουμε μάθει τίποτα από την προηγούμενη…

Του Ιωάννη Παν. Βοτσαρίδη, Προέδρου & Διευθύνοντος Συμβούλου Interlife Ασφαλιστική

Τα φαινόμενα των φυσικών καταστροφών* στην Ελλάδα παρουσιάζονται όλο και πιο συχνά τα τελευταία χρόνια. Το ύψος των οικονομικών απωλειών που προκαλούν αυτά τα φαινόμενα παρουσιάζει έντονες διακυμάνσεις, γεγονός που προβληματίζει τόσο την κοινωνία όσο και τις ασφαλιστικές επιχειρήσεις, στο βαθμό που καλούνται αυτές να διαχειριστούν τέτοιας φύσεως ασφαλιστικούς κινδύνους.

Οι φονικές πυρκαγιές στην ανατολική Αττική αποτελούν μία από τις χειρότερες τραγωδίες στην ιστορία του σύγχρονου ελληνικού κράτους. Αξίζει όμως να θυμηθούμε και τις άλλες πολύνεκρες φυσικές καταστροφές που έπληξαν τις τελευταίες δεκαετίες τη χώρα μας και στιγμάτισαν γενιές ολόκληρες με τον όλεθρο και τον πόνο που προκάλεσαν.

1953: Οι σεισμοί στο Ιόνιο πέλαγος

Οι σεισμοί στο Ιόνιο τον Αύγουστο του 1953 είναι μακράν η χειρότερη φυσική καταστροφή που έχει πλήξει την Ελλάδα τις τελευταίες δεκαετίες, καθώς άφησαν πίσω τους συνολικά 455 νεκρούς. Από τα 33.300 σπίτια σε Κεφαλονιά, Ζάκυνθο και Ιθάκη καταστράφηκαν ολοσχερώς τα 27.659. Η ανοικοδόμηση των τριών νησιών κράτησε 20 χρόνια, ενώ το κύμα μετανάστευσης προς την υπόλοιπη Ελλάδα και το εξωτερικό έφτασε το 30%.

1961: Η μεγάλη νεροποντή που έπνιξε την Αθήνα

Το βράδυ της 5ης Νοεμβρίου του 1961 μία καταρρακτώδης νεροποντή μετέτρεψε τους δρόμους της Αθήνας σε χείμαρρους, ενώ προκάλεσε ανυπολόγιστες ζημιές σε πολλές περιοχές, από τη Νίκαια και το Φάληρο μέχρι το Αιγάλεω, τον Ταύρο και τα Λιόσια. Εκατοντάδες σπίτια κατέρρευσαν και χιλιάδες πλημμύρισαν. Τελικός απολογισμός: 43 άνθρωποι έχασαν τη ζωή τους, οι περισσότεροι εκ των οποίων ήταν από φτωχές γειτονιές της Αθήνας και πάνω από 4.000 άστεγοι.

Από τότε η Αττική γνώρισε πολλές ακόμα πλημμύρες:

- το Νοέμβριο του 1977, όπου θρηνήσαμε 37 νεκρούς και

- το 1994, όταν υπερχείλισε το ρέμα του Ποδονίφτη με άλλους 9 νεκρούς

1978: Ο μεγάλος σεισμός της Θεσσαλονίκης

Στις 11 το βράδυ της 20ής Ιουνίου 1978 ο Εγκέλαδος χτυπά την Θεσσαλονίκη με 6,5 Ρίχτερ και συγκλονίζει την πόλη, στον πρώτο μεγάλο σεισμό που έπληττε ένα μεγάλο αστικό κέντρο στη σύγχρονη ιστορία της χώρας.

Το σοκ ήταν μεγάλο. Ακόμη θυμόμαστε τις στιγμές που η γη έτρεμε, αλλά και τις επόμενες ώρες και μέρες, όταν όλοι είχαμε βγει στους δρόμους και αναζητούσαμε τρόπο διαφυγής, την ώρα που ρεύμα και τηλέφωνο σε πολλές περιοχές είχε κοπεί.

Συνολικά 49 άνθρωποι έχασαν τη ζωή τους, εκ των οποίων οι 29 βρήκαν τραγικό θάνατο, όταν κατέρρευσε η 8ώροφη πολυκατοικία στην πλατεία Ιπποδρομίου. Δεκάδες χιλιάδες ήταν τα κτίρια που υπέστησαν βλάβες, όχι μόνο στη Θεσσαλονίκη, αλλά και στους όμορους νομούς Κιλκίς, Σερρών και Χαλκιδικής.

1999: Ο σεισμός στη Πάρνηθα

7 Σεπτεμβρίου 1999: σεισμός στη Πάρνηθα με 5,9 Ρίχτερ. Δεν είναι ο ισχυρότερος, όμως, είναι ένας από τους πλέον πολύνεκρους σεισμούς. Αποτέλεσμα: 143 νεκροί και τεράστιες ζημιές, περισσότερες από κάθε προηγούμενη φυσική καταστροφή στην Ελλάδα. Κι αυτό λόγω του ότι ήταν πολύ επιφανειακός (με εστιακό βάθος μικρότερο των 14 χιλιομέτρων) αλλά και λόγω του ότι το επίκεντρό του ήταν μόλις 18 χιλιόμετρα από το κέντρο της Αθήνας.

Τα περισσότερα από τα θύματα του σεισμού έχασαν τη ζωή τους από κατάρρευση κτιρίων, μεταξύ αυτών τρία εργοστάσια και δύο πολυκατοικίες σε Νέα Φιλαδέλφεια και Μεταμόρφωση. Η μεγαλύτερη τραγωδία ήταν αυτή της Ρικομέξ, στο Μενίδι, με 39 νεκρούς.

Το κόστος των ζημιών εκτιμήθηκε στα 3 δισεκατομμύρια ευρώ. Τα περισσότερα «κόκκινα» κτίρια εντοπίστηκαν σε Άνω Λιόσια και Αχαρνές.

2007: Η Πελοπόννησος στην πύρινη λαίλαπα

Καλοκαίρι του 2007: πολλαπλά πύρινα μέτωπα κάνουν την εμφάνισή τους σε πολλές περιοχές της Πελοποννήσου, δημιουργώντας ένα χαοτικό σκηνικό τρόμου που αφήνει πίσω του δεκάδες νεκρούς.

Χειρότερη καταστροφή ήταν αυτή του νομού Ηλείας. Η πυρκαγιά ξέσπασε το πρωί της 24ης Αυγούστου στη Ζαχάρω και επί τρεις μέρες έκαιγε ασταμάτητα. Απολογισμός: 37 νεκροί, εκατοντάδες χιλιάδες καμένα στρέμματα δάσους και δεκάδες χιλιάδες νεκρά ζώα.

Τις ίδιες μέρες, δυο μεγάλες πυρκαγιές στη Μεγαλόπολη Αρκαδίας και στην Αρεόπολη Λακωνίας αφήνουν πίσω τους 13 νεκρούς, δεκάδες χιλιάδες ζώα που κάηκαν ζωντανά και εκατομμύρια ελαιόδεντρα που έγιναν στάχτη.

2017 – 2018: Μάνδρα και Μάτι

Νοέμβριος 2017: στη Μάνδρα και τις γύρω περιοχές, με βάση τις αυτοψίες που έγιναν από το Υπουργείο Υποδομών και Μεταφορών, οι ζημιές από τη θεομηνία σε κατοικίες, καταστήματα και βιομηχανίες έφθασαν τις 2.500 περιπτώσεις αφήνοντας πίσω 24 νεκρούς.

Οι μέσες αποζημιώσεις που δόθηκαν από το κράτος ήταν από 3.000 – 8.000 €, αναλόγως αν αφορούσαν σπίτια ή επιχειρήσεις. Τα καταβληθέντα ποσά επιβάρυναν τη φορολογία των ήδη υπερφορολογημένων Ελλήνων, στο σύνολό τους κατά περίπου 20 εκατ. €, χωρίς να επιλύσουν ουσιαστικά τα προβλήματα αυτών που επλήγησαν από τη θεομηνία.

Αντίστοιχα, οι Ελληνικές Ασφαλιστικές Εταιρίες κατέβαλλαν αποζημιώσεις σε 326 περιπτώσεις, 177 σπίτια και επιχειρήσεις και 149 αυτοκίνητα, γιατί μόνον τόσα ήταν ασφαλισμένα έναντι των κινδύνων από φυσικά φαινόμενα.

Να σημειωθεί ότι η μέση ασφαλιστική αποζημίωση σε σπίτια και επιχειρήσεις ανήλθε στο ποσό των 66.000 € και σε αυτοκίνητα στο ποσό των 5.000 €. Συνολικά κατεβλήθησαν από τις ασφαλιστικές ποσά που υπερβαίνουν τα 12 εκατ. €. Επιπλέον, οι αποζημιώσεις αυτές δεν βαρύνουν πουθενά το σύνολο των Ελλήνων φορολογούμενων. Επίσης, επιχειρήσεις, όπως η Johnson & Johnson και οι αποθήκες της ΑΒ Βασιλόπουλος, ήταν ασφαλισμένες απευθείας σε ασφαλιστικές του εξωτερικού, οπότε οι σημαντικές αποζημιώσεις τους δεν περιλαμβάνονται στα παραπάνω.

Καλοκαίρι 2018: στο Μάτι οι μαζικές αποζημιώσεις θα φτάσουν το ποσό των 500 εκατ. €, ως αποτέλεσμα των καταστροφικών πυρκαγιών στην Ανατολική Αττική. Ήδη η ασφαλιστική αγορά ανταποκρίθηκε στο μεγάλο κύμα αποζημιώσεων, παρά το γεγονός ότι μόλις το 20% των κατοικιών που επλήγησαν ήταν ασφαλισμένες, κι αυτό διότι ήταν συνδεδεμένες με δάνεια από τις τράπεζες.

Ανάλογη είναι και η κατάσταση με τις αποζημιώσεις στα οχήματα. Ας μην ξεχνάμε πως στην περιοχή έχουν καεί πάνω από 1.000 οχήματα, ενώ αποζημιώσεις θα υπάρξουν και για άλλα περιουσιακά στοιχεία που υπέστησαν σοβαρές ζημιές, δίχως να συμπεριλάβουμε και περιπτώσεις ασφαλειών ζωής και ατυχημάτων από τα 100 και πλέον θύματα της πύρινης λαίλαπας. Θα πρέπει να τονίσουμε ότι οι αρχικές εκτιμήσεις κάνουν λόγο για περίπου 30 εκατ. ευρώ, ποσό που αναμένεται να αυξηθεί.

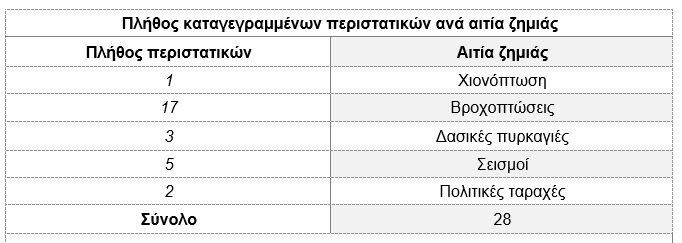

Συνοψίζοντας, τα αίτια που προκάλεσαν ζημιές μεταξύ των ετών 1993-2018 είναι 5.

Το πλήθος των περιστατικών ανά αιτία φαίνεται στον παρακάτω πίνακα:

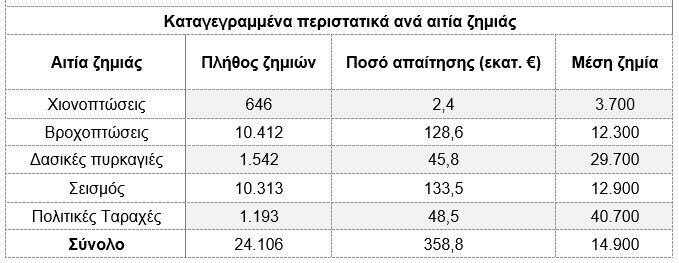

Από τις παραπάνω αιτίες προκλήθηκαν 24.106 δηλώσεις ζημιών (απαιτήσεις), με ποσό συνολικής απαίτησης 358,8 εκατ. €.

Αυτό που παρατηρεί κάποιος είναι ότι η μεγαλύτερη μέση ζημία προκλήθηκε από πολιτικές ταραχές και η αμέσως επόμενη από δασικές πυρκαγιές. Ακολουθούν ο σεισμός, οι βροχοπτώσεις και, τέλος, οι χιονοπτώσεις.

Όπως γίνεται φανερό, τα περιστατικά έντονων βροχοπτώσεων που προκαλούν καταστροφές στην Ελλάδα εμφανίζονται αρκετά συχνά τα τελευταία χρόνια.

Φυσικές καταστροφές ή φυσικά φαινόμενα;

Ενώ ένα φυσικό φαινόμενο μπορεί να εμπνεύσει πολλούς ανθρώπους, οι φυσικές καταστροφές προκαλούν αρνητικά συναισθήματα σε όλη την έκταση.

Η ταχεία οικονομική ανάπτυξη και η κλιματική αλλαγή καθιστούν τον πλανήτη μας ολοένα και πιο ευάλωτο στις φυσικές καταστροφές. Αυτό επισημάνθηκε από τον ΟΟΣΑ και την Παγκόσμια Τράπεζα, ζητώντας από τις κυβερνήσεις άμεση δράση στην κατεύθυνση της πρόληψης.

Υπολογίζεται ότι οι φυσικές καταστροφές στοίχισαν σε ανεπτυγμένες και αναδυόμενες οικονομίες περίπου 1,2 τρισ. δολάρια σε ζημίες την τελευταία δεκαετία. Το ποσό είναι υπερδιπλάσιο από ό,τι η αμέσως προηγούμενη περίοδος των δέκα ετών.

- Οι σεισμοί στη Χιλή και τη Νέα Ζηλανδία, πέρα από το δραματικό κόστος σε ζωές το 2010 και 2011, στοίχισαν το 10% και 20% του ΑΕΠ της χώρας αντίστοιχα.

- Το 2011 ο σεισμός στην Ιαπωνία, το τσουνάμι και η φυσική καταστροφή που ακολούθησε είχαν ως αποτέλεσμα τη συρρίκνωση του ΑΕΠ κατά 2% την αμέσως επόμενη χρονιά. Παράλληλα, ανάγκασαν την κυβέρνηση σε ένα μεγάλο πρόγραμμα δαπανών για ανοικοδόμηση και ανάκαμψη, που ισοδυναμούσε με το 8% του ΑΕΠ και κάλυπτε πάνω από το 1/5 του προϋπολογισμού.

Οι καταστροφές στις δημόσιες υποδομές φέρουν υψηλότατο κόστος, ενώ οι διακοπές σε βασικές υπηρεσίες στοιχίζουν ακριβότερα. Οι κυβερνήσεις καλούνται τόσο να υιοθετήσουν πιο διαφανείς και ξεκάθαρους κανόνες για τις αποζημιώσεις και την αποκατάσταση των κατεστραμμένων υποδομών όσο, κυρίως, να δράσουν προληπτικά, για να αποτρέψουν, όπου είναι δυνατόν, τις καταστροφές.

Αυτές που αποδίδονται στην κλιματική αλλαγή, όπως είναι οι μεγάλες πυρκαγιές, θα μπορούσαν να έχουν αποφευχθεί, εάν η παγκόσμια κοινότητα είχε κάνει περισσότερα για την αποτροπή της υπερθέρμανσης του πλανήτη.

Φυσικές Καταστροφές στην Ευρώπη

Όπως ο υπόλοιπος κόσμος, έτσι και η Ευρωπαϊκή Ένωση είναι ευάλωτη σε φυσικές καταστροφές, οι οποίες δεν προκαλούν μόνο ανθρώπινες απώλειες, αλλά και ζημίες δισεκατομμυρίων ευρώ κάθε χρόνο, επηρεάζοντας την οικονομική σταθερότητα και ανάπτυξη.

Για το λόγο αυτό, συντάχθηκε από την ΕΕ και την επιτροπή ευρωπαϊκής ασφάλισης η πράσινη βίβλος (Green Paper), για την ασφάλιση έναντι φυσικών και ανθρωπογενών καταστροφών. Οι καταστροφές πολλές φορές έχουν διασυνοριακές επιπτώσεις, απειλώντας ολόκληρες περιοχές σε γειτονικές χώρες. Ακόμα και στις περιπτώσεις που το κόστος μεγάλων καταστροφών καλύπτεται επαρκώς από ασφάλιση, τα κράτη μέλη ενδέχεται να έρθουν αντιμέτωπα με μεγάλο δημοσιονομικό βάρος, το οποίο θα μπορούσε να προκαλέσει εσωτερικές και εξωτερικές ανισορροπίες. Συνεπώς, οι φυσικές καταστροφές αποτελούν σημαντικό ζήτημα για τους πολίτες, τις ασφαλιστικές και τις κυβερνήσεις σε ολόκληρη την ΕΕ.

Οι παλίρροιες, οι πλημμύρες, οι δασικές πυρκαγιές, χιονοθύελλες και ανεμοθύελλες έχουν προκαλέσει τα τελευταία χρόνια σημαντικές ζημίες στην Ευρώπη. Οι σεισμοί το 2009 και 2012 προκάλεσαν θανάτους, τραυματισμούς, καταστροφή κατοικιών και εμπορικών ακινήτων. Συνολικά από το 1980 έως το 2011 το κόστος των φυσικών καταστροφών στην ΕΕ ανήλθε σε 445 δις ευρώ.

Ποιες είναι οι λύσεις που προτείνονται;

Μια πρόσφατη έρευνα της ΕΕ έδειξε ότι η ασφάλιση έναντι καταστροφών, εμφανίζει σήμερα σε ορισμένα κράτη, χαμηλό βαθμό διείσδυσης. Οι κίνδυνοι πλημμυρών, καταιγίδων, ή σεισμών είναι, όπως αναμενόταν, ετερογενής στα διάφορα κράτη. Σε κάποιες περιπτώσεις οι ασφαλιστικές δεν κατάφεραν να ανταποκριθούν πλήρως στους υφιστάμενους κινδύνους. Η διείσδυση της ασφάλισης έναντι θύελλας είναι υψηλή, ενώ έναντι πλημμύρας και σεισμού, είναι υψηλότερη, μόνο όμως στις περιπτώσεις που οι κίνδυνοι ομαδοποιούνται με άλλους κινδύνους (ολοκληρωμένα πακέτα ασφάλισης).

Το ειδικό χαρακτηριστικό των φυσικών καταστροφών είναι ότι μπορούν να προκαλέσουν ζημία σε πολλές περιουσίες σε μια δεδομένη περιοχή ταυτόχρονα. Σεισμοί σημειώνονται κατά μήκος σεισμικών ρηγμάτων, πλημμύρες προκαλούνται σε περιοχές με χαμηλό υψόμετρο, ενώ οι ανεμοθύελλες κατευθύνονται πολύ συχνά στις ακτογραμμές. Αυτό έρχεται σε αντίθεση με τους άλλους τύπους κινδύνων, όπως η ασφάλιση έναντι κλοπής ή πυρκαγιάς. Είναι μάλλον απίθανο, χωρίς όμως να αποκλείεται, να κλαπεί ταυτόχρονα μια ολόκληρη γειτονιά.

Εφαρμόζονται δύο κύριες τεχνικές, μέσω των οποίων η ασφάλιση μπορεί να αντιμετωπίζει συσχετιζόμενους κινδύνους.

- Η πρώτη συνίσταται στη διασπορά του κινδύνου, ώστε να μειωθεί πολύ η πιθανότητα συσχέτισης επιμέρους κινδύνων μέσω μιας πιθανής καταστροφής.

- Μια άλλη κοινή τεχνική είναι η ομαδοποίηση διαφόρων τύπων, μη συσχετιζόμενων κινδύνων, σε ένα ενιαίο ασφαλιστήριο συμβόλαιο, π.χ. πυρκαγιά, πλημμύρα, θύελλα ή σεισμός.

Δεδομένου ότι κάθε ένας από αυτούς τους κινδύνους είναι ανεξάρτητος από οποιονδήποτε άλλον στο συμβόλαιο, η ομαδοποίηση μειώνει τους συσσωρευμένους κινδύνους οποιασδήποτε επιμέρους απειλής στο συμβόλαιο.

Μέσω κοινοπραξιών (consortium) οι ασφαλιστικές που ειδικεύονται στην κάλυψη κινδύνων έναντι φυσικών καταστροφών, μπορούν να παρέχουν κάλυψη έναντι κινδύνων που δεν είναι ασφαλίσιμοι, λόγω ηθικού κινδύνου ή λόγω του μικρού μεγέθους της δεδομένης αγοράς (πχ. Ελλάδα) ή λόγω του υπερβολικού κόστους των απαιτήσεων. Ο κανονισμός της ευρωπαϊκής επιτροπής ασφάλισης επιτρέπει τη συνεργασία μόνο υπό συγκεκριμένες προϋποθέσεις, χωρίς να καταργείται το δικαίωμα του ανταγωνισμού των εν λόγω προϊόντων. Απαγορεύονται οι όμιλοι που κατέχουν υψηλά μερίδια στην αγορά, όμως σε κάθε περίπτωση αυτοί θα πρέπει να αξιολογούνται κατά περίπτωση, βάσει των κανόνων του ανταγωνισμού.

Οι κυβερνήσεις, ως ασφαλιστές αλλά και ως αντασφαλιστές τελευταίου βαθμού, ενδέχεται να συνεργάζονται ή να χρηματοδοτούν ομίλους ασφάλισης έναντι φυσικών καταστροφών. Τα εν λόγω ασφαλιστικά προγράμματα μπορούν να ελαφρύνουν την πολιτική πίεση για την κατανομή σημαντικών κρατικών πόρων μετά από μια φυσική καταστροφή. Ωστόσο, το πλαίσιο πρέπει να προλαμβάνει το πρόβλημα του ηθικού κινδύνου, καθώς, π.χ., ενδέχεται να ενθαρρύνεται η ριψοκίνδυνη συμπεριφορά των κατόχων ασφαλιστηρίων, εφόσον γνωρίζουν ότι θα καλυφθούν από δημόσιους πόρους είτε έχουν προστατεύσει τους εαυτούς τους εκ των προτέρων είτε όχι.

Μέσω ΣΔΙΤ (Συμπράξεων Δημοσίου και Ιδιωτικού Τομέα) οι ασφαλιστές είναι δυνατόν να προσφέρουν την τεχνογνωσία και τα εργαλεία τους για την αξιολόγηση των κινδύνων, την πώληση ασφαλιστηρίων και, σε ορισμένες περιπτώσεις, την παροχή συμβουλών στις κυβερνήσεις κατά τη λήψη των επενδυτικών τους αποφάσεων. Οι ασφαλιστές μπορούν να παρέχουν ασφαλιστική κάλυψη για μεσαίου μεγέθους ζημίες, σε επίπεδο που είναι εντός των δυνατοτήτων τους και η κυβέρνηση να περιορίζει έτσι την έκθεσή της. Οι κυβερνήσεις ενδέχεται, επίσης, να διαχειρίζονται προγράμματα αντασφάλισης. Είναι δυνατόν να απαιτούν από την ιδιωτική αγορά να αναλαμβάνει και να πληρώνει ένα ποσοστό του κινδύνου, π.χ. συμφωνίες ποσοστιαίας εκχώρησης. Οι κυβερνήσεις είναι δυνατόν να λειτουργούν ως αντασφαλιστές τελευταίου βαθμού, αναλαμβάνοντας κινδύνους πάνω από ένα ορισμένο επίπεδο ζημίας λόγω καταστροφών, π.χ. αντασφάλιση υπερβάλλοντος κεφαλαίου (exess of loss) ή περιορισμού ζημιάς (stop-loss).

Η προσέγγιση αυτή συνδυάζει την ικανότητα της κυβέρνησης να επιμερίζει τον ενδεχόμενο κίνδυνο και την ικανότητα της αγοράς να εφαρμόζει ασφαλιστικές αρχές και να χρησιμοποιεί επίσης τις διοικητικές της ικανότητες, π.χ. την είσπραξη ασφαλίστρων, την εμπορική προώθηση και τη διαχείριση των απαιτήσεων. Ως εκ τούτου, τα δημόσια προγράμματα είναι δυνατόν να παρέχουν κάλυψη στα υψηλότερα επίπεδα κινδύνου, ενώ η ιδιωτική αγορά εξακολουθεί να αναλαμβάνει ορισμένες ή όλες τις χαμηλότερες βαθμίδες κινδύνου.

Οι λύσεις υπάρχουν, αρκεί να υπάρχει πολιτική βούληση, αλλά στην Ευρώπη αυτό είναι μάλλον πολύ δύσκολο. Γνωστή σε όλους η ρήση «ποιόν θα πρέπει να καλώ όταν θέλω να μιλήσω με την Ευρώπη» (Henry Kissinger’s famous remark – “Who do I call if I want to speak to Europe?”)

Ας δούμε τρεις από αυτές:

α) Παραμετρική ασφάλιση έναντι καιρικών φαινομένων βάσει δείκτη αναφοράς

Στα παραδοσιακά ασφαλιστικά προγράμματα που αφορούν φυσικά φαινόμενα η ασφαλιστική αποζημίωση καταβάλλεται κατόπιν αξιολόγησης των ζημιών που έχει υποστεί ο ασφαλισμένος. Μόλις ολοκληρωθεί και συμφωνηθεί η εκτίμηση των ζημιών, ο ασφαλισμένος λαμβάνει αποζημίωση στο πλαίσιο ενός παραμετρικού ασφαλιστικού προγράμματος βάσει δείκτη, χορηγείται αποζημίωση για ζημίες που προκαλούνται από ακραία καιρικά φαινόμενα, όταν ένας προκαθορισμένος μετεωρολογικός δείκτης αποκλίνει από τον ιστορικό μέσο όρο, ανεξαρτήτως της πραγματικής ζημίας.

Αυτού του είδους η ασφάλιση βασίζεται στη μέτρηση ενός αντικειμενικού και ανεξάρτητου δείκτη που σχετίζεται ιδιαιτέρως με την πραγματική ζημία. Η παραδοσιακή ασφάλιση βάσει αποζημίωσης και η παραμετρική ασφάλιση μπορούν να συνδυαστούν.

Αξιοποιώντας τα διδάγματα και την εμπειρία από διάφορες περιφερειακές πρωτοβουλίες, η παραμετρική ασφάλιση μπορεί να θεωρηθεί ως λύση για τον ιδιωτικό και για τον δημόσιο τομέα.

Έτσι επιτυγχάνουμε μείωση ασφαλίστρων και γενικών εξόδων, διότι δεν απαιτείται πραγματογνωμοσύνη για τον καθορισμό των απαιτήσεων. Επίσης, επιταχύνει την αποζημίωση και είναι δυνατόν να σχετίζεται με απλούστερα ασφαλιστήρια. Η ασφάλιση είναι μια εξαιρετικά σημαντική απαίτηση για την ανάπτυξη, καθώς οι ανασφάλιστες ζημίες είναι δυνατόν να παρατείνουν την φτώχεια και να εμποδίζουν την οικονομική ανάπτυξη.

Εναλλακτικά, στις αναπτυσσόμενες χώρες αναπτύσσονται απλουστευμένα εργαλεία μεταβίβασης κινδύνων, όπως τα προϊόντα microinsurance. Τέτοια προγράμματα παραμετρικής ασφάλισης έχουν εφαρμοστεί, επίσης, με την υποστήριξη της Επιτροπής Ευρωπαϊκής Ασφάλισης σε τρίτες χώρες, οι οποίες είναι ιδιαιτέρως εκτεθειμένες σε κινδύνους καιρικών φαινομένων και καταστροφών, όπως ξηρασίες, σεισμούς και θύελλες.

β) Μετεωρολογική έρευνα

Η μετεωρολογική έρευνα δύναται να κλιμακωθεί μόνο για ευρεία κάλυψη, εάν υπάρχει συστηματική κάλυψη της επικράτειας, με μετεωρολογικούς σταθμούς αρκετά κοντά στις περιοχές κινδύνου που έχουν χαρτογραφηθεί. Πέραν της φυσικής παρουσίας μετεωρολογικών σταθμών, απαιτείται συλλογή, διατήρηση, ανταλλαγή και αρχειοθέτηση δεδομένων και άμεση διαθεσιμότητά τους σε σχέση με τα καλυπτόμενα από ασφάλιση συμβάντα. Η χρήση δορυφορικών δεδομένων, σε συνδυασμό με αριθμητικές αναλύσεις και προγνώσεις, έχει οδηγήσει ήδη σε συνεχιζόμενη αύξηση των δεξιοτήτων.

Πολλοί οικονομικοί τομείς είναι ευαίσθητοι στις κλιματικές συνθήκες και, συνεπώς, στις μεταβολές του κλίματος. Ως εκ τούτου, τα οφέλη της επένδυσης σε μετεωρολογικές υποδομές εκτείνονται και πέραν της ανάπτυξης ασφαλιστικών προϊόντων βάσει δείκτη, ιδίως για τα δασοκομικά και γεωργικά προϊόντα. Η Επιτροπή διενεργεί σήμερα διαβουλεύσεις με στόχο την παροχή στο μέλλον μιας υπηρεσίας παρακολούθησης της κλιματικής αλλαγής στο πλαίσιο του ευρωπαϊκού προγράμματος παρακολούθησης της γης.

γ) Catastrophe Bonds

Τα χρεόγραφα που συνδέονται με ασφαλίσεις, όπως τα ομόλογα καταστροφών ή άλλα εναλλακτικά μέσα μεταβίβασης κινδύνου, είναι δυνατόν να θεωρηθούν αποτελεσματικός τρόπος αύξησης της ασφαλιστικής ικανότητας για εξαιρετικά απίθανα, χαμηλής συχνότητας, υψηλής σοβαρότητας συμβάντα φυσικών καταστροφών.

Για τους ασφαλιστές, τους αντασφαλιστές και τις επιχειρήσεις, τα ομόλογα παρέχουν πολυετή προστασία έναντι φυσικών καταστροφών με ελάχιστο πιστωτικό κίνδυνο αντισυμβαλλομένου. Για τους επενδυτές, προσφέρουν τη δυνατότητα διαφοροποίησης και μείωσης του κινδύνου του χαρτοφυλακίου τους, καθώς η αθέτηση υποχρεώσεων των ομολόγων δεν σχετίζεται με την αθέτηση υποχρεώσεων των περισσότερων άλλων χρεογράφων.

Συνοψίζοντας,

- οι φυσικές καταστροφές από πλευράς οικονομικής ζημίας αντιμετωπίζονται στο μεγαλύτερο ποσοστό τους, αν όχι στο 100%

- η Σύμπραξη Δημόσιου και Ιδιωτικού Τομέα είναι μονόδρομος για την καλυτέρευση της ποιότητας ζωής των πολιτών

- τα κράτη πρέπει να εντάξουν στα μεσομακροπρόθεσμα πλάνα τους λογικές ΣΔΙΤ (Συμπράξεις Δημόσιου και Ιδιωτικού Τομέα)

- η παραμετρική ασφάλιση σε συνεργασία με τα δίκτυα των μετεωρολογικών σταθμών θα δώσουν άμεσα αποτελέσματα

- και, τέλος, τα Catastrophe Bonds μπορούν να λύσουν προβλήματα χρηματοδότησης

*Οι φυσικοί κίνδυνοι κατηγοριοποιούνται ως: Γεωλογικοί (Χιονοστιβάδα, Σεισμός, Λαχάρ, Κατολίσθηση και Λασπολίσθηση, Καθίζηση, Ηφαιστειακή Έκρηξη), Υδρολογικοί (Πλημμύρα, Έκχυση Παγετώνα, Λιμναία Έκρηξη, Παλιρροιακή δίνη, Κυματανάπαλση, Τσουνάμι), Κλιματικοί (Χιονοθύελλα, Παγοθύελλα, Λιώσιμο Παγετώνων, Ξηρασία, Χαλαζόπτωση, Κύμα Καύσωνα, Τυφώνας και Τροπικός κυκλώνας, Σίφωνας), Πυρκαγιές, Υγεία και Ασθένειες (Επιδημία, Πείνα)

*Ομιλία στη Γενική Συνέλευση της Interlife – Ιούνιος 2019

(Κεντρική Φωτό: Από το σεισμό που έγινε στην Τουρκία το Μάιο του 2017)

1 Comment

[…] Στη διάρκεια της Γενικής Συνέλευσης, ο Πρόεδρος & Διευθύνων Σύμβουλος της Interlife, Γιάννης Βοτσαρίδης πραγματοποίησε εμπεριστατωμένη παρουσίαση της ασφαλισιμότητας των φυσικών καταστροφών. Συνόψισε τα μεγάλα γεγονότα που έπληξαν την Ελλάδα, αναφέρθηκε στο κόστος των καταστροφών σε διεθνές επίπεδο, αλλά και στο αρμόδιο Ταμείο που συστάθηκε από τα Ευρωπαϊκά όργανα για την αρωγή των κρατών – μελών. Παρέθεσε επίσης τις λύσεις που προτείνονται – ή έχουν ήδη εφαρμοστεί σε κάποιες χώρες – για τη συνεργασία κρατικών φορέων και Ασφαλιστικών Εταιρειών (με τη μορφή ΣΔΙΤ) προτείνοντας να ανοίξει ο σχετικός διάλογος και στη χώρα μας. Διαβάστε εδώ. […]